Ретест уровня в трейдинге что это

Что такое ретест уровня в трейдинге и как его торговать

Валютный рынок — это постоянное противостояние «быков» и «медведей». Когда преобладают первые, на графике наблюдается устойчивый восходящий тренд. Когда на арену выходят вторые, тенденция меняется на нисходящую. Настроение толпы лучше всего отражают уровни поддержки и сопротивления. Часто после пробития одной из линий цена возвращается, чтобы сделать ретест уровня. Разберемся, как воспользоваться этой ситуацией, чтобы войти в рынок и заработать.

Что такое ретест уровня

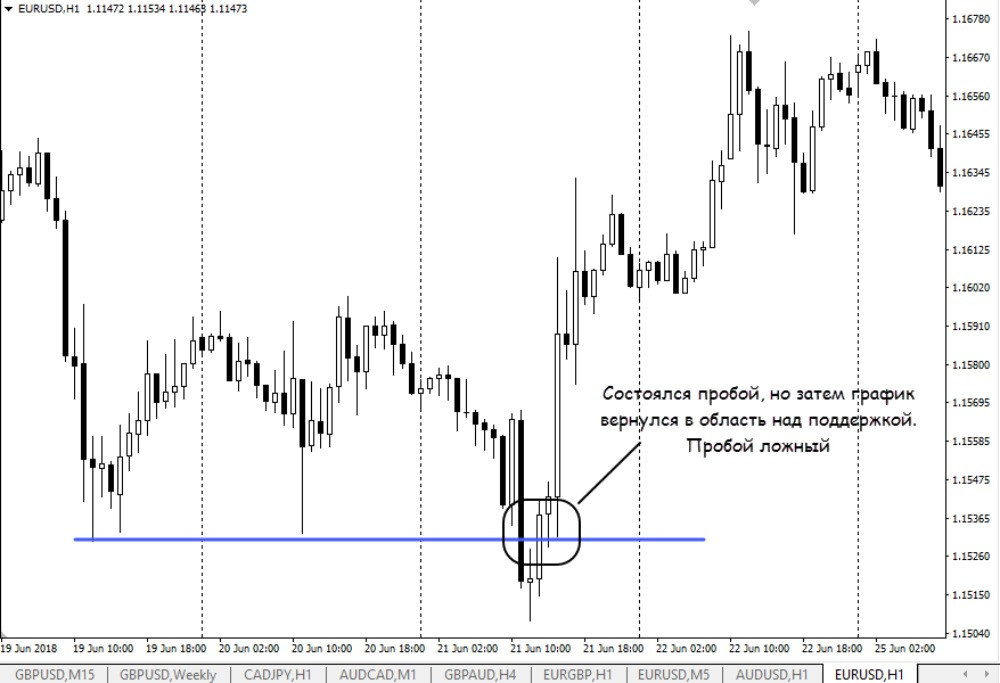

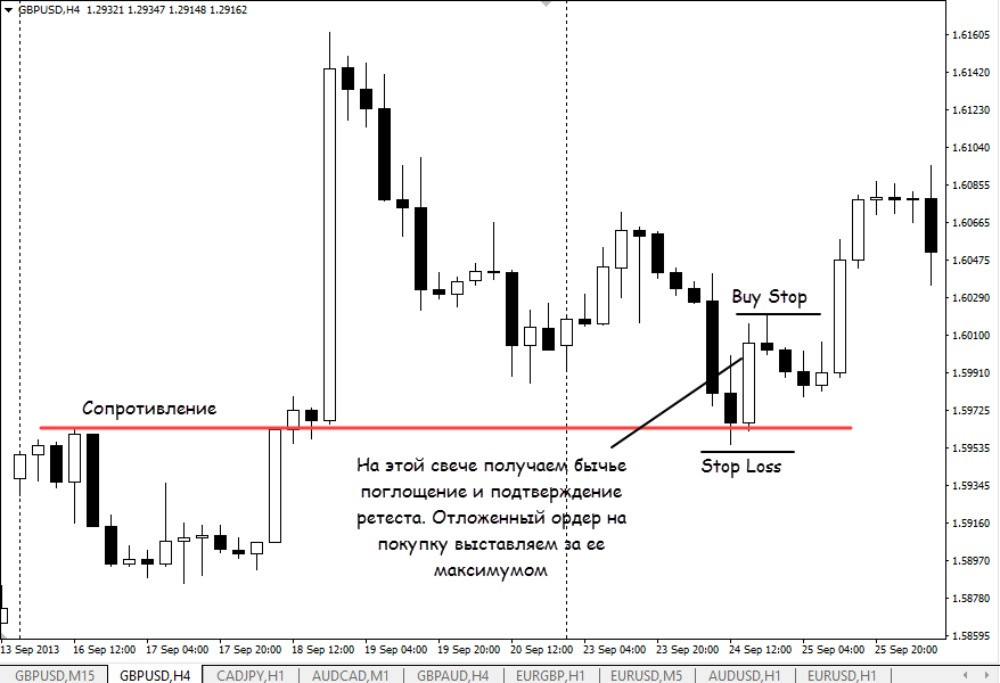

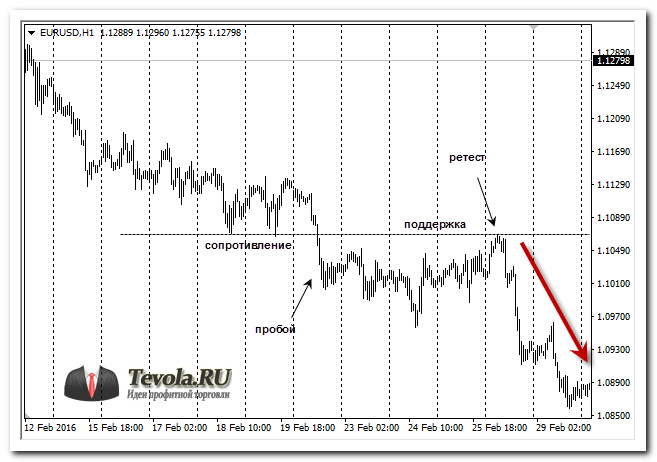

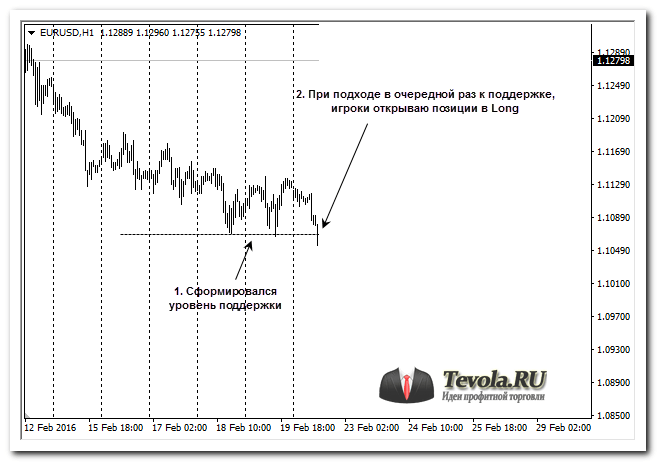

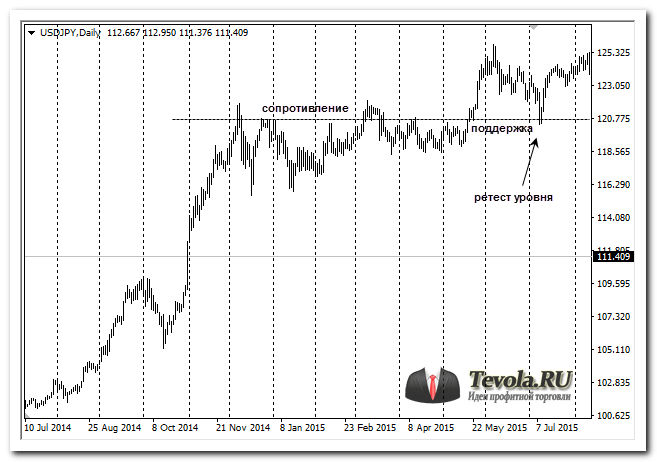

Разберемся на примере, когда цена делает ретест. На изображении ниже синим цветом отмечена важная зона — изначально это была область поддержки, которую цена несколько раз не могла пробить вниз. После нескольких попыток пара опять отталкивалась вверх и росла. После третьего касания цене удалось пробиться вниз, однако снижение было недолгим. Затем пара снова пошла в рост, однако уже для того, чтобы сделать ретест пробитого уровня.

Вот как это выглядит на реальном графике.

Уровень, который до этого выполнял роль поддержки, превратился в линию сопротивления.

Ретест уровня — это кратковременный возврат цены к пробитой линии поддержки или сопротивления для тестирования. После ретеста цена продолжает движение в сторону пробития.

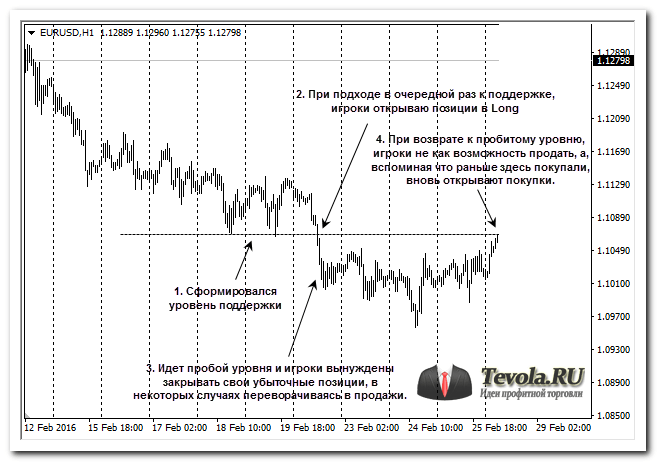

Давайте разберемся, что в это время происходило на рынке с точки зрения психологии толпы (продавцов и покупателей валюты), какие предпосылки для нисходящего тренда были видны заранее.

Во время формирования уровня поддержки, выделенного синим цветом, валютная пара некоторое время уже находилась в боковом коридоре без явного преобладания «быков» или «медведей». Это говорит о том, что рано или поздно цена должна определиться с дальнейшим направлением движения.

А теперь давайте посмотрим на локальные максимумы, которые находятся выше уровня поддержки. Как они себя ведут? С каждым новым касанием ценой уровня поддержки каждый новый максимум расположен ниже предыдущего.

Понижающиеся максимумы говорят о том, что у «быков» недостаточно силы, чтобы удерживать цену высокой, однако и сдавать позиции они не хотели (об этом говорят неоднократные касания ценой области поддержки).

Окончательную победу одержали продавцы после того, как цена не смогла пробить вверх последний локальный максимум во время ретеста уровня и пошла на снижение.

Какие уровни можно использовать

Ретест уровня в трейдинге — это один из приемов, который можно внедрить в различные торговые системы. Например, если вы торгуете по пробойным стратегиям и открываете сделки сразу после пробития минимума или максимума свечи, закрывшейся ниже или выше уровня соответственно, ретест уровня можно использовать как дополнительный фильтр при отборе качественных сигналов.

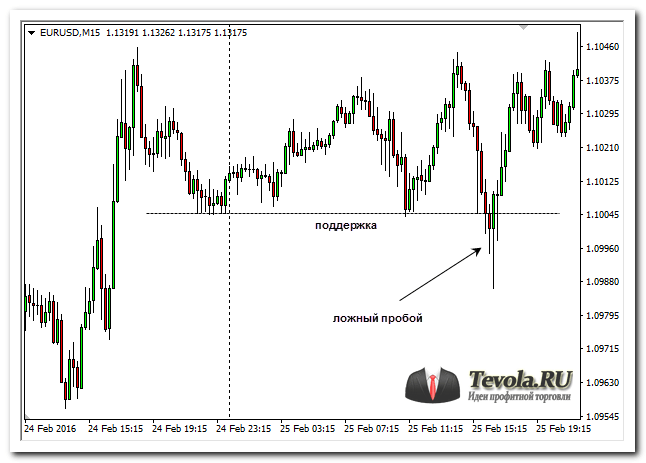

Повторное тестирование пробитых уровней работает в 8 случаях из 10. Иногда цена вообще не делает ретест. В этом случае трейдер просто пропускает сигнал, который может оказаться как прибыльным, так и убыточным. В некоторых случаях после ретеста цена не продолжает движение в сторону пробития. Такая ситуация показана в примере ниже (скрин платформы брокера Roboforex).

Уровень сопротивления вверху опирается на точки 1 — 3. В точке 4 происходит пробития линии, а в точке 5 — ретест уровня. Далее цена начинает расти, но не может пробить вверх последний локальный максимум и закрепить свои позиции. В точке 6 цена снова пробивает линию, которая теперь уже выполняет роль поддержки, немного падает, делает ретест в точке 7.

В примере выше цена дважды делала ретест уровня (в точках 5 и 7), однако один сигнал оказался ложным.

Для входа в рынок после повторного тестирования пробитого уровня, можно использовать следующие инструменты:

Использование ретеста уровня в трейдинге позволяет минимизировать число входов в рынок, однако стоит заметить, что вместе с ложными сигналами мы пропускаем и те, которые могли принести прибыль. Не стоит ждать ретеста, если после пробитие произошло на сильном импульсе, а после него цена значительно удалилась от пробитого уровня.

Можете использовать абсолютно любые индикаторы и виды уровней, поскольку ретест — это всего лишь прием, который можно применять в различных ситуациях и с различными инструментами. Важно придерживаться постоянства в торговле на пробой уровней. Если для открытия позиции вы предпочитаете ждать, когда цена пойдет на ретест, делайте так всегда. Если вы входите в рынок сразу после пробития уровня, придерживайтесь этого алгоритма в каждой сделке.

Перед началом торговли обязательно проверьте, правильно ли вы выбрали брокера. Рекомендуем работать с надежными компаниями: Instaforex, Roboforex, Grand Capital.

Ретест уровня или пробой: как лучше всего входить в рынок?

Один из самых распространенных вопросов среди трейдеров, которые торгуют на пробой уровня, заключается в том, стоит ожидать ретест пробитого уровня или можно входить в рынок сразу же после пробоя? Хотя ответ на этот вопрос достаточно субъективный, существует несколько правил, которые помогут вам решить, стоит ли торговать пробой или дожидаться ретеста.

Что из себя представляет ретест?

Ретесты бывает разных форм и размеров. К примеру, они могут случиться после того, как рынок сломает ключевой уровень поддержки или сопротивления или совершит пробой фигуры треугольник.

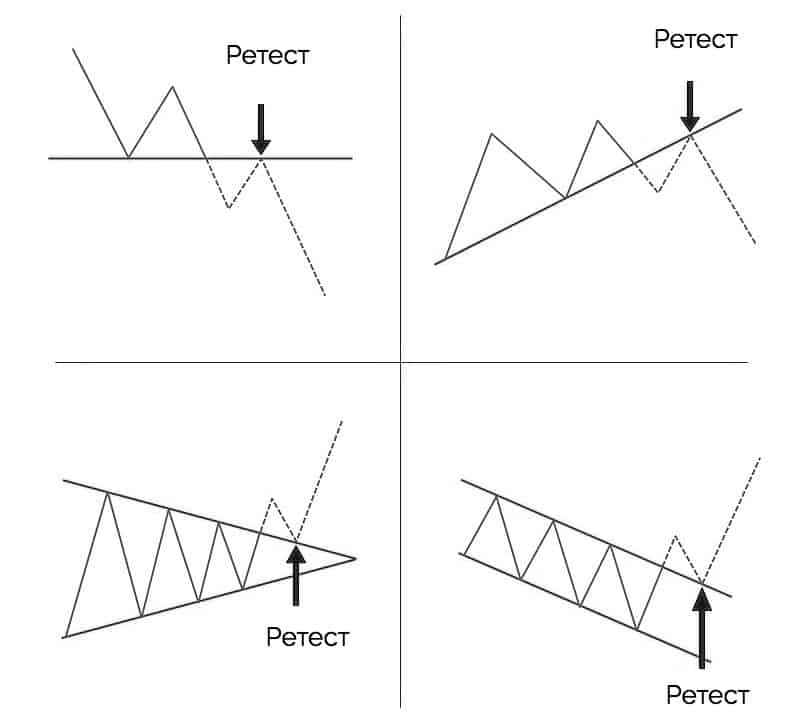

Независимо от того, как или где происходит ретест, его характеристики всегда одинаковы. Рисунок ниже иллюстрирует несколько различных способов ретеста:

На самом деле, я не могу вспомнить ни одного паттерна или фигуры, которым не свойственен ретест.

Практика ожидания ретеста научит вас терпению. Вам придется дожидаться более благоприятной возможности для входа в рынок, а не просто открывать свою позицию на пробое. Терпение, пожалуй, одно из самых важных качеств трейдера, и оно, безусловно, окажет положительное влияние на вашу торговлю. Научить себя всегда дожидаться повторного тестирования — отличный способ развить в себе это качество.

Ретест уровня или пробой

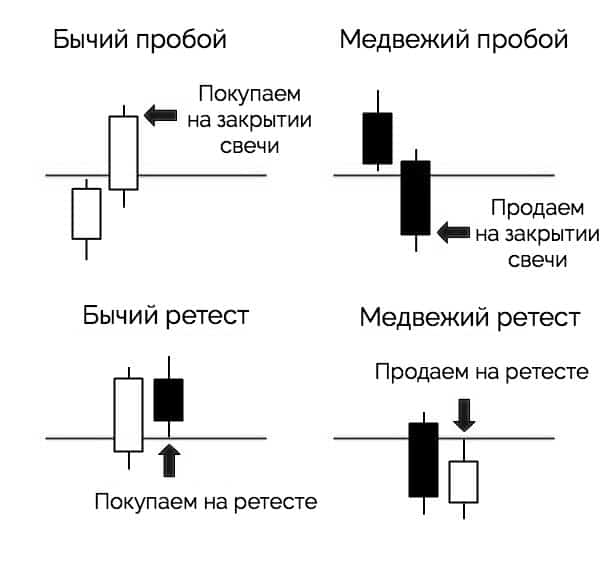

Очевидно, что вход в рынок на ретесте всегда будет торговлей на пробой. Тем не менее, в данной статье пробоем я буду называть метод торговли, при котором вы сразу же входите в рынок и не дожидаетесь повторного тестирования уровня. С другой стороны, ретест означает ожидание повторного тестирования пробитого уровня в качестве новой поддержки или сопротивления перед входом в рынок.

На иллюстрации ниже вы можете увидеть разницу:

При взгляде на рисунок выше вы можете подумать, разве не слишком опасно входить в рынок без ретеста? Ведь вся суть трейдинга сводится к понятию «покупать дешево и продавать дорого». Это правда, однако не всегда цена возвращается к уровню после его пробоя.

Динамика рынка и ретест

Ретесты можно воспринимать как способ перезагрузки рынка. Они необходимы, поскольку баланс между покупателями и продавцами постоянно меняется.

Каждый раз, когда вы покупаете или продаете, вы ожидаете движение рынка в намеченном направлении. Но для того, чтобы рынок начал двигаться в определенную сторону, ему необходим новый набор покупателей или продавцов.

Всегда есть трейдеры, которые не хотят больше удерживать свои позиции, и поэтому они преждевременно фиксируют свою прибыль. Также многие трейдеры торгуют на младших таймфреймах и часто закрывают свои позиции. В любом случае, все эти сценарии создают максимумы и минимумы ценовых колебаний.

На графике выше мы видим нисходящий канал, который пересекается с долгосрочным уровнем поддержки. Эта область поддержки в конечном итоге привела к пробою уровня сопротивления.

Давайте подробнее рассмотрим динамику движения цены на пробое и ретесте, чтобы увидеть активность покупателей и продавцов:

Покупатели, которые входили в рынок на волнах А и Б, продолжают удерживать свои позиции. Однако часть из них фиксирует свою прибыль, что приводит к падению цены и ретесту. Поэтому всегда важно дождаться ретеста, чтобы войти в рынок по лучшей цене.

Волна С представляет собой самую сильную группу покупателей и сигнализирует о наибольшем потенциале для устойчивого роста цены.

Подтверждающий сигнал прайс экшен

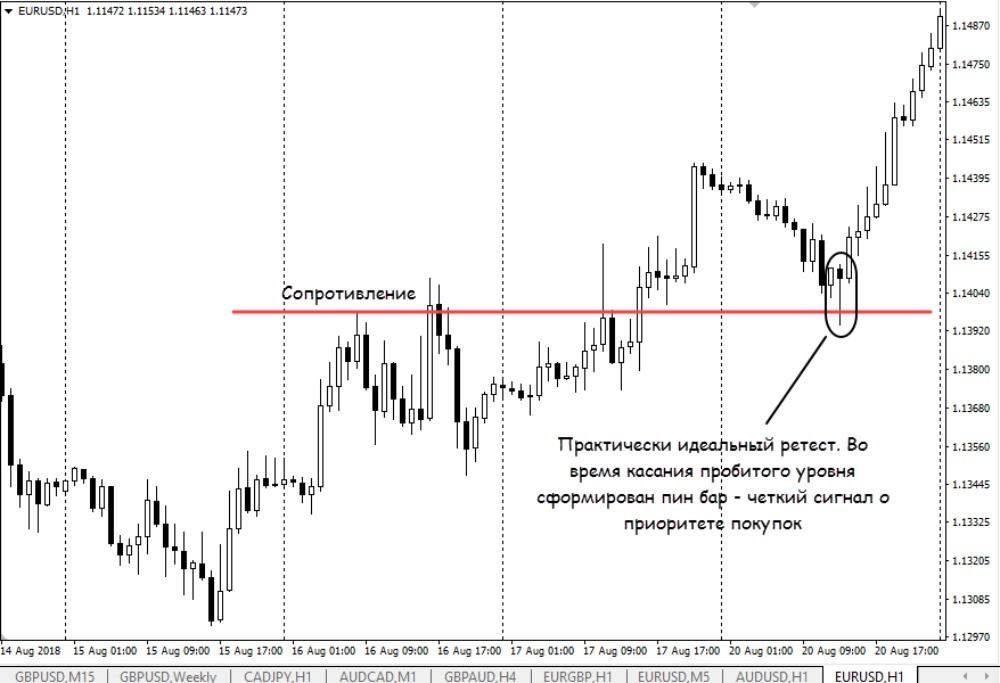

Недостаточно просто увидеть, что рынок коснулся пробитого уровня. Нам нужно дождаться именно тестирование. А для этого лучше всего подходят паттерны прайс экшен. К примеру, пин бар:

Обратите внимание, как цена сформировала медвежий пин бар через несколько дней после пробития нижней границы треугольника. Трейдеры, которые вошли на пробое, могли быть выбиты по стопам. Трейдеры, которые открыли позицию на ретесте получили сделку с соотношением риска к прибыли в размере 4R.

Использование паттерна прайс экшен на ретесте дает нам отличное место для постановки стоп-лосса.

У нас есть модель треугольника, которая формировалась на дневном графике в течение нескольких месяцев. Было три касания как поддержки, так и сопротивления. Обратите внимание на медвежий пин бар, который сформировался после повторного тестирования уровня поддержки треугольника в качестве нового сопротивления.

Рассмотрим поближе, где бы мы могли разместить стоп-лосс для данной торговой установки:

Без хвоста пин бара нам было бы трудно определить соответствующий уровень для постановки стоп-лосса. Вход в рынок на 50% откате предоставил нам гораздо более благоприятное сотношение риска к прибыли, чем ожидание, когда цена пробьет основание пин бара.

Нет никаких гарантий ретеста

Как и все, что касается трейдинга, не существует никаких гарантий, что ретест вообще состоится. Когда дело доходит до конкретной торговой стратегии и поиска оптимальной точки входа, ничто не сможет гарантировать вам прибыль и то, что ситуация на рынке всегда будет развиваться по вашему сценарию.

Это означает, что если ваша торговая стратегия требует ожидания повторного тестирования пробитого уровня, существует вероятность, что вы останетесь без точки входа. Если вы торгуете в долгосрок, вы можете ожидать пробоя уровня несколько недель, а потом будете наблюдать, как рынок движется без вас. Это реальность, с которой стоит смириться. В конечном итоге, здесь все зависит от вашего стиля торговли и вашей готовности ждать.

Какой ваш стиль торговли?

Это, безусловно, один из самых важных факторов при рассмотрении вопроса о том, стоит ли сразу торговать на пробой или дожидаться ретеста.

Слишком много трейдеров тратят свое время на поиски волшебной формулы и не уделяют достаточно времени развитию своего собственного стиля торговли, который будет соответствовать их типу личности, образу жизни, целям в трейдинге и т. д.

Конечно, для того, чтобы найти подходящий стиль торговли, вам придется много экспериментировать. Но эти эксперименты не должны включать в себя ежедневное вбивание в поисковую строку слов «самая прибыльная торговой стратегия». Хотя вы получите много новой информации, на самом деле, вы должны двигаться в совершенно ином направлении.

То, что чрезвычайно прибыльно для одного трейдера, может оказаться совершенно убыточным для другого. Вот почему трейдеры, которые постоянно перебирают разные торговые стратегии, как правило, теряют свои деньги. Возможно, они смогут найти рабочую стратегию, однако они не смогут получать по ней стабильную прибыль, потому что эта стратегия не была разработана с учетом их типа личности и стиля торговли.

Какое все это имеет отношение к решению, торговать ли на пробой или дожидаться ретеста? Самое прямое.

Некоторые трейдеры приходят к тому, что постоянное ожидание повторного тестирования для них наиболее комфортно. Даже если это означает, что при этом они упускают некоторые торговые возможности. Эти трейдеры должны учитывать эту свою особенность при разработке свой стратегии, что позволит им оставаться предельно спокойными и уверенными в своей торговле.

В то же самое время другие трейдеры предпочитают более агрессивный стиль и, таким образом, будут чувствовать себя наиболее комфортно, принимая на себя дополнительные риски и входя в рынок сразу же после пробоя без отката. Именно эта стратегия в итоге будет лучше всего работать для этих трейдеров, потому что она больше всего им подходит.

Однако при любом торговом встиле вы не должны забывать о благоприятном соотношении риска к прибыли при открытии любой сделки.

Благоприятное соотношение риска к прибыли

Использование торговой стратегии только в случае благоприятного соотношения риска к прибыли является, пожалуй, самым важным аспектом становления успешного трейдера.

Я всегда ищу как минимум соотношение два к одному или 2R, где потенциальная прибыль вдвое превышает риск.

Прежде чем мы продолжим, я хочу подчеркнуть важность поиска собственного минимального множителя R. Чем больше множитель R у вас будет, тем дольше вам придется дожидаться подходящих возможностей для входа в рынок.

Независимо от вашего стиля торговли, минимально приемлемое соотношение риска к прибыли должно оставаться для вас решающим фактором в вопросе, ждать ли повторного тестирования или нет.

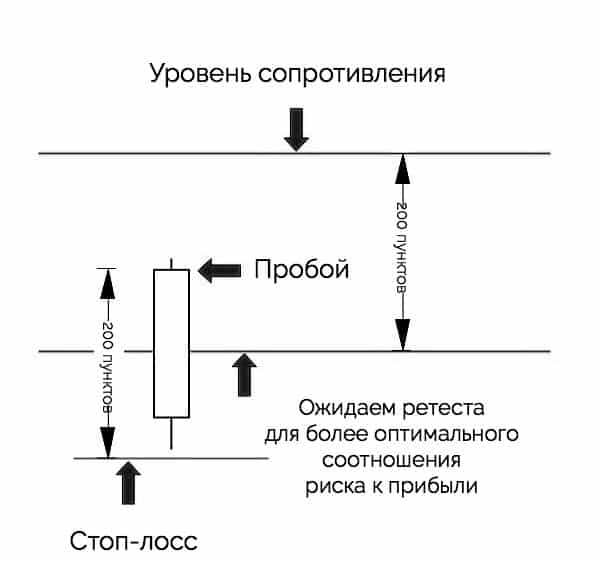

Обратите внимание, что расстояние от пробоя до уровня стоп-лосса составляет 200 пунктов. Расстояние от нового уровня поддержки до ключевого уровня сопротивления также составляет 200 пунктов.

Это означает, что если ваш минимальный коэффициент равен 2R, вам придется дождаться отката, чтобы удовлетворить ваши требования для точки входа. В противном случае вы бы открыли сделку с потенциальной прибылью в 100 пунктов, рискуя при этом 200 пунктами.

Знайте свои торговые инструменты

Последнее, но не менее важное — это конкретный инструмент, который вы используете в своей торговли. Как известно, каждый торговый инструмент имеет свою индивидуальность. Некоторые акции, валюты или товары, как правило, имеют тенденцию к более выраженному трендовому движению. Другие чаще всего торгуются в боковиках и им больше свойственны ложные пробои.

Также не забывайте, что рынок всегда динамичный, и специфика каждого торгового инструмента может со временем измениться. Поэтому всегда обращайте на предыдущее поведение цены возле уровней и не забывайте про прайс экшен.

На рисунке ниже показано сравнение двух инструментов, которые недавно преодолели ключевой уровень сопротивления:

На первом графике показана инструмент, на котором движение цены достаточно изменчиво. Здесь лучше всего дождаться ретеста, прежде чем искать точку для входа в рынок.

С другой стороны, график в нижней части иллюстрации показывает инструмент, который торгуется более технично и лучше отрабатывает уровни. В этом случае повторное тестирование пробитого уровня в качестве новой поддержки менее вероятно.

Еще одним моментом рассмотрения здесь является ценовой импульс. Импульс на втором графике выглядит намного сильнее, чем на первом. Следовательно, вероятность того, что второй инструмент вернется к уровню поддержки, меньше, чем у первого инструмента, где бычий импульс был не таким сильным.

Ретест как подтверждение истинности пробоя уровня

В Price Action уровни поддержки и сопротивления не менее значимы чем паттерны. В трейдинге в работу берутся оба варианта реакции графика – и отбой, и пробой. Но при заходе цены за поддержку или сопротивление заранее неизвестно что произойдет далее – возврат обратно или полноценное продолжение тренда. Нужен фильтр для отсеивания ложных пробоев, в его роли и выступает ретест. В большинстве случаев тестирование уровня после пробоя завершается возобновлением тренда.

Правильное построение уровней и определение ретеста

Напомним природу возникновения уровней на Форекс:

Что касается построения уровней, то на графике они отмечаются по значимым экстремумам. Немного уменьшите масштаб и по High, Low стройте сопротивления и поддержку соответственно.

Строятся они как по ценам закрытия свечей, так и по экстремальным ценам – работают оба подхода. Также вместо уровней часто используются зоны, построенные, например, по теням свечей.

Оценка ретеста уровня

Поведение рынка Форекс нельзя предсказать на 100% и не все пробои уровней отрабатывают. Иногда после заброса графика за поддержку или сопротивление следует не тестирование уровня с обратной стороны, а отмена пробойного сигнала.

Если в этой ситуации входить непосредственно в момент, когда происходит ретест, без подтверждения, велика вероятность срабатывания стопа. Сам по себе момент касания уровня с обратной стороны после пробоя не является основанием для заключения сделки.

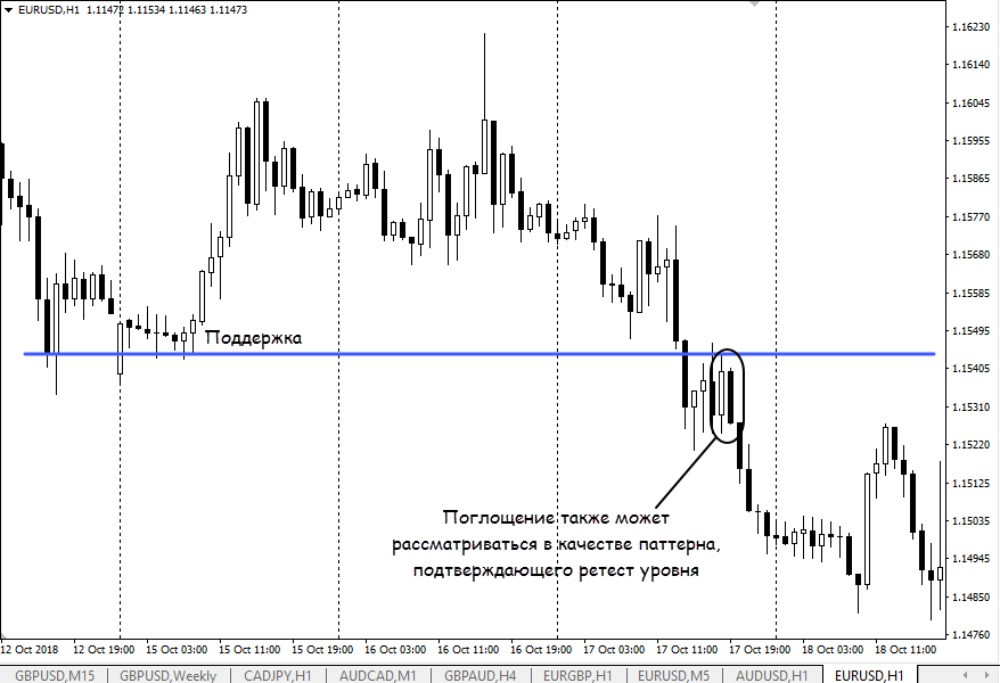

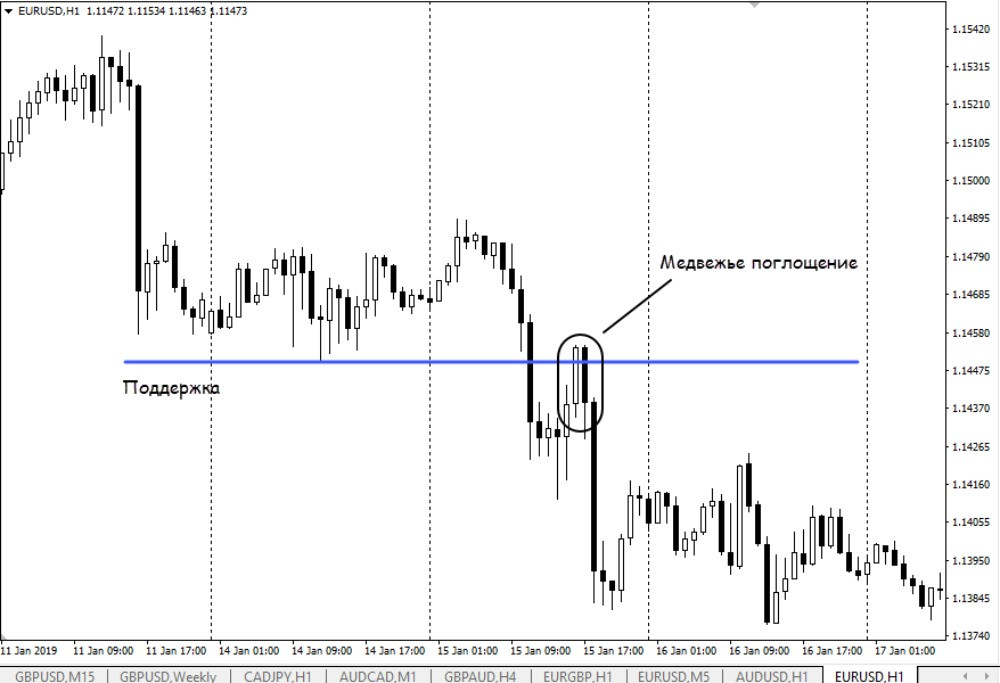

В трейдинге важна надежность, так что все ретесты рекомендуем фильтровать. Для этого подойдет любой разворотный паттерн РА или просто анализ конфигурации свечи, на которой произошло касание пробитой поддержки или сопротивления.

Достаточно иметь базовые навыки анализа свечей и знать типовые паттерны РА, чтобы фильтровать ложные пробои.

Также рекомендуем учитывать характер движения графика до пробоя уровня, в момент его пробоя и при ретесте. В идеале события развиваются так:

В трейдинге учитываются все перечисленные приемы для оценки качества ретеста. К уже упомянутым методам можно добавить уровни Фибоначчи, индикаторы и прочие аналитические инструменты.

Как заключать сделки на ретесте уровня

Предпочтительнее работа с отложенными ордерами. Варианты следующие:

Что касается тейк-профита, то он определяется по ближайшим уровням. Стоп можно выносить за противоположный экстремум свечи, на которой был протестирован пробитый уровень, либо за ближайший локальный экстремум на графике. Если входите на резком движении, можно ориентироваться на Фибо уровни.

Примечания к работе по ретесту уровня

Выше мы приводили множество примеров, но не всегда события развиваются именно так. Бывают отличные ретесты с подтверждающими паттернами, но в итоге по ним срабатывает стоп, происходит это и на Форекс, и на фондовом рынке.

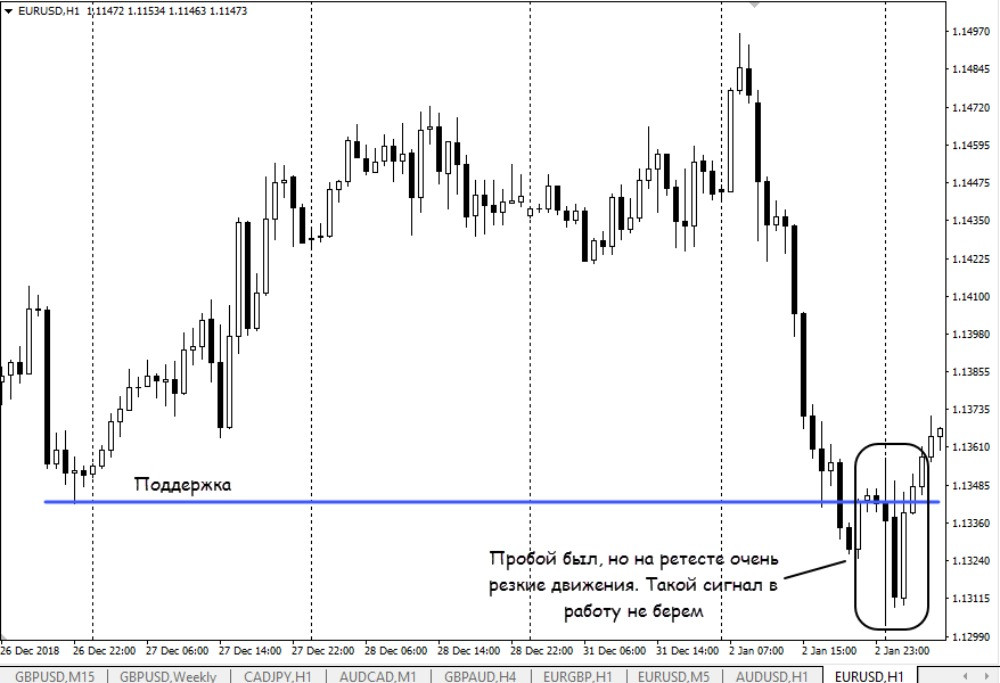

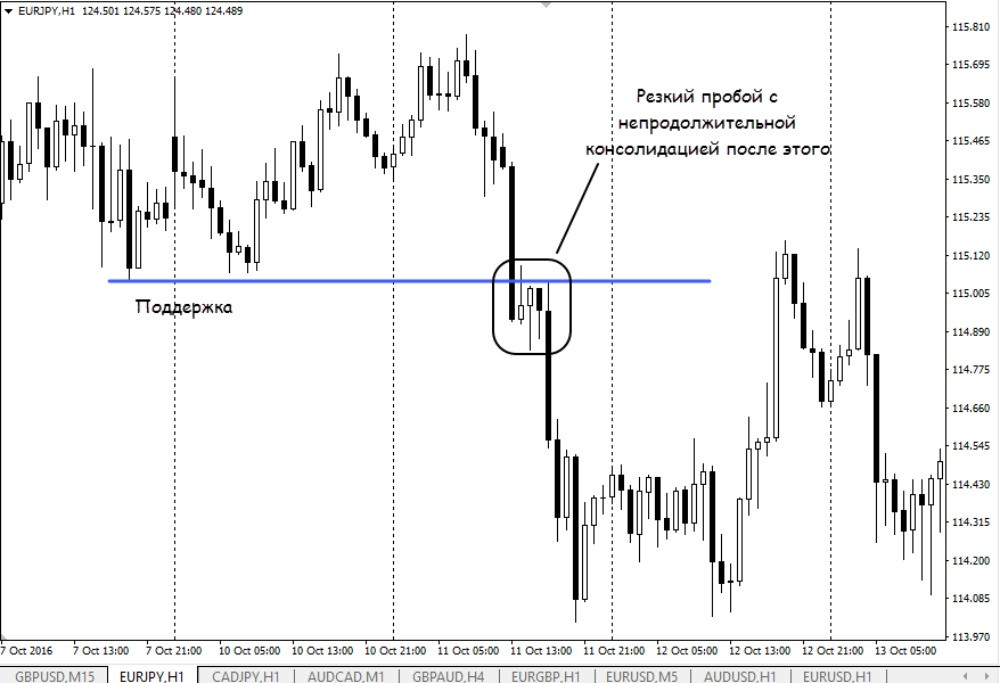

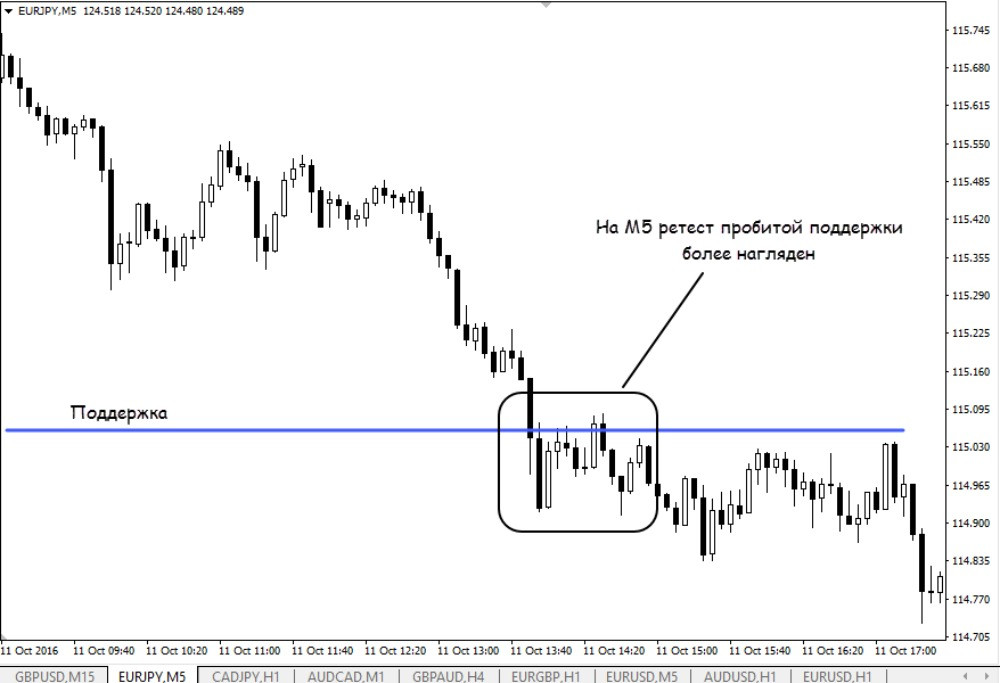

Иногда ретест не виден на текущем таймфрейме. Обычно это происходит на резких движениях. В таких ситуациях либо не торгуйте вовсе, либо ищите тестирование уровня на младшем временном интервале.

И еще один нюанс – уровни со временем теряют «свежесть». Если ранее график несколько раз пробивал его, он превращался то в поддержку, то в сопротивление, ценность уровня невелика. Его в работу лучше не брать, даже если кажется, что ретест сформирован по всем правилам и есть подтверждение.

Нюансов при пробое уровней много, но если будете придерживаться перечисленных рекомендаций, то большую часть ложных сигналов сможете отфильтровать.

Заключение

Не каждый пробой уровня сопровождает ретест, так что часть пробоев в работу взять не получится. Но в трейдинге к этому и не стремятся, цель трейдера в том, чтобы торговать с высоким винрейтом и соотношением SL к ТР меньше 1,0. Если добьетесь этого – достигнете успеха в трейдинге.

Тестирование пробитых уровней с обратной стороны рекомендуем использовать как надежный фильтр истинности пробоя. Добавьте к этому паттерны РА, свечной анализ и сможете прибыльно торговать.

Все что нужно знать про ретест пробитого уровня

Мне частенько попадаются очень красивые скрины сделок, в которых рынок забирает отложенный ордер и сразу же улетает к профиту. В одно время я был на столько поражен такой точности, что тратил огромное количество времени на определение таких точек.

Как и все гениальное просто, подобные заходы также не являются чем то экстраординарным и даже больше, про подобные случаи пишут в книгах по техническому анализу.

Не стану вас долго томить и раскрою карты в самом начале статьи, все дело в правильной работе с зонами поддержке/сопротивления и последующему входе на ретесте. План статьи будет следующим:

Дочитайте статью до конца и сами сможете входить в сделки «пункт в пункт».

Всем привет, меня зовут Александр Норкин. В сегодняшней статье, постараюсь, как можно подробней, затронуть тему «Ретест (пулбека) пробитого уровня».

Очевидно, если трейдер имеет непреодолимое желание стабильно зарабатывать, то его входы должны быть:

Надеюсь с первыми двумя пунктами все понятно, а вот на третьем, остановлюсь поподробней.

Немного о поиске важных зон

Самым лучшим способом войти с высокой точностью в позицию, является работа от уровня, которых бывает два вида: сопротивление и поддержка, об этом подробно писал здесь.

Существует 4 возможности найти важные области:

Круглые цифры

Круглыми цифрами считаются, к примеру для EURUSD 1.1000, 1.1050, 1.1100 и тд., думаю смысл вы поняли, а если нет, читайте эту статью.

Уже тысячу раз доказывали и две тысячи раз опровергали тот факт, что рынок обращает внимание на круглые цифры. Одни приводят примеры, когда круглые уровни отрабатываются, другие показывают как круглые уровни с легкостью прошиваются.

Учитывая тот факт, что четкой определенности нет, предлагаю этот вариант отбросить и перейти к следующим возможностям построения уровней.

Фибо-линии

Описывая фибо-линии вот в этой статье, я рассказывал почему они вообще работают. Использовать фибо-линии можно и все же это не самый лучший и надежный способ.

Уровни построенные при помощи индикаторов

К индикаторам у меня всегда не самое лучшее отношение, предпочитаю обходиться без них.

Построить уровни опираясь на свои знания

Здесь имеется ввиду, что трейдер самостоятельно отметит важные зоны и будет ориентироваться на них.

Как вы уже догадались, я использовать именно этот способ, чего и вам советую. Поиск важных зон, дело довольно таки занимательное и крайне важное для конечного результата, поэтому использовать помощников, считаю не целесообразно и даже опасно, мой выбор, собственноручно просматривать графики и выявлять искомый объект.

В начале моего трейдерского пути, я использовал уровни как возможность сыграть в пробой. Мне казалось, что цена убежит и будет упущено идеальное место для входа.

На самом деле, идеальным местом для входа, считается ретест пробитого уровня (пулбек), иначе говоря, зеркальный уровень.

Полистайте историю и вы найдете миллион примеров, когда пробив важную зону, рынок возвращается, очень часто тик в тик, для ретеста и сразу же улетает. Мое объяснение этого феномена, простое, дело не в волшебстве и не в гипер сильных деньгах способных решить все, все дело в психологии.

Пошаговый разбор торговой позиции в паре EURUSD

Давайте откатим время и постараемся поподробней разобраться в ситуации, при которой произошел ретест, представленной на скрине выше.

Перед нами нисходящее движение в валютной паре, торгуемой на рынке Форекс, EURUSD. Ситуация совершенно стандартная, рынок всегда двигается ступеньками, пробив одну зону, очень часто происходит ретест и продолжается первоначальное движение.

На рисунке ниже, отчетливо видно, что пара нащупала поддержку в районе 1.1050 и пока что, не готова идти ниже.

Переводя на нашу ситуацию, мы должны предположить, что скорее всего цена вновь отскочит от поддержки вверх и трейдерам следует открывать покупки, как это было сделано ранее при подходе к этой отметке.

Не стоит забывать, что есть и другая теория, которая гласит: «Торгуй пробои». Значит, часть трейдеров попытаются сыграть в Buy в надежде, что цена удержится, а часть трейдеров откроют позиции Sell, предположив пробой.

Включаем перемотку и видим, цена 1.1050 пробита и начала двигаться ниже.

В идеальном варианте, трейдеры которые покупали, должны были закрыться по стопу, а трейдеры которые продавали, взять свою прибыль, но не все так просто. В игру вступает психологический фактор.

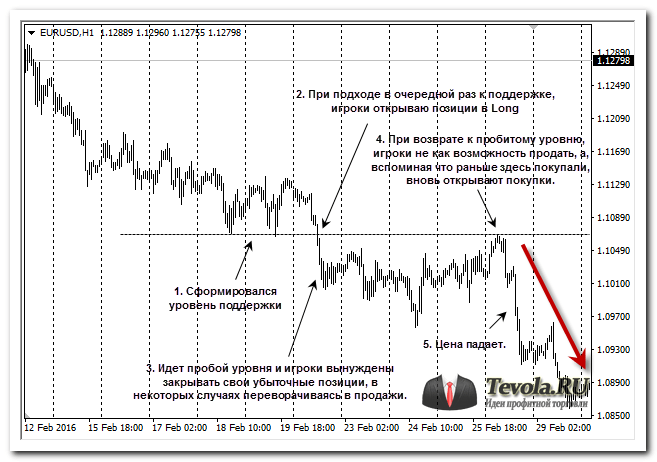

Покупатели не верят своим глазам. Они на столько были уверены в своей правоте, что не хотят закрывать убыточную позицию. Они по 100 раз рассматривают предыдущие отскоки от отметки 1.1050 и убеждают себя, что нынешнее движение вниз, ни что иное, как обыкновенный ложный пробой. Они уверены, нужно немного потерпеть и цена вернется обратно. Но увидев новое и новое обновление Low, продавцы начинаю осознавать, что все таки выбрали не ту сторону и кроют с огромным убытком свою сделку.

Те трейдеры которые работали пробой, мыслят иначе. Наблюдая за возобновившимся, нисходящем движении, ими овладевает жадность. Их подсознание орет: «Давай ниже, ниже». Некоторое время цена слушается, позволив продавцу успокоиться и перевести свои сделки в безубыток.

Пройдя некоторое расстояние вниз, происходит коррекция обратно к пробитой зоне. Те, которые покупали, начинают задумываться, а не рано ли я вышел из своих покупок. Продавцы, напротив, спокойны и непоколебимы, их позиция защищена, они уверены в своей правоте и готовы потерпеть небольшую коррекцию.

Когда же цена достигла отметки 1.1050, начинается паника. Прошлые покупатели, чертыхаются, что не смогли высидеть эту небольшую просадку и закрыли свои ордера с убытком. Это их точка, они же знали, что 1.1050 удержится и максимум, что могло случиться, это ложный пробой. Они вновь уверены в своем прогнозе, да и рынок ползет вверх, а значит открыть Buy, самое правильное решение.

А что продавцы, те которые работали в пробой области 1.1050? А с ними все просто, из-за своей жадности, они вынуждены закрыться в 0, точнее их позиция закрылась по безубытку и их выкинули из рынка.

Давайте призадумаемся, для кого может быть выгодна такая расстановка сил, при которой в рынке присутствуют покупки, но отсутствуют продажи со стороны игроков? Безусловно, данная диспозиция, идеальна для «умных» денег и, конечно же, сделав ретест зоны 1.1050, цена уходит вниз.

Описанная ситуация, показывает как размышляют трейдеры и почему ретест пробитого уровня работает. Трейдеры самостоятельно вгоняют себя в заведомое не выгодную ситуацию. Там где нужно продать, они покупают, там где нужно держать, они закрываются по безубытку.

Хочу привести несколько примеров, в доказательство теории входа на ретесте пробитого уровня.

Примеры ретеста пробитого уровня

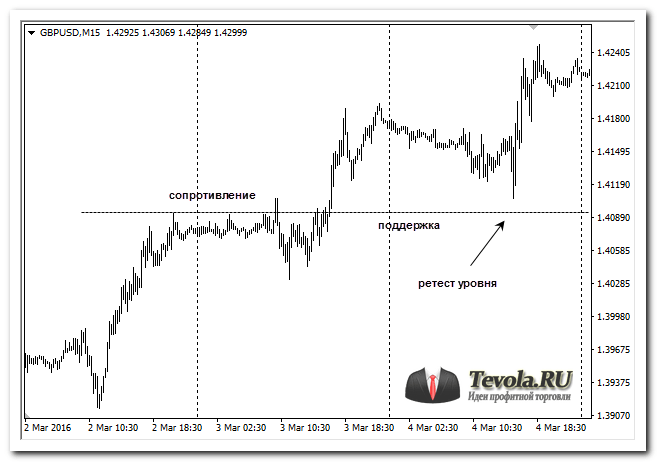

Свеженький пример по GBPUSD, который случился 04 марта 2016 года. Из данного примера видно, что после, достаточно долгого удержания отметки 1.4090, цена все же смогла пробить зону и пойти выше.

На следующий день, можно было брать ретест (пулбек) пробитого уровня и открывать позицию в Buy.

Пара USDJPY, дневка. Еще раз повторюсь, рассматриваем дневку и посмотрите какая точность. После того, как отметка 120.78 удерживалась 6 торговых дней, цену пробивают и через день делают ретест (пулбек) практически пункт в пункт.

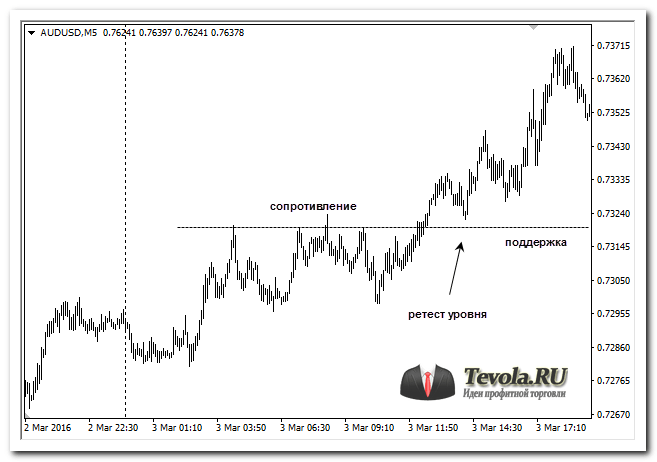

И снова свеженький пример. AUDUSD от 03 марта 2016 года, 5-ти минутка. Несколько часов, удерживается отметка 0.7320, но все таки его пробивают. Через некоторое время, происходит возврат к пробитой области (ретест) и цена улетает наверх.

Приведенные примеры показывают, что ретест, работает на любом таймфрейме и любом инструменте, главное здесь, вовремя распознать и правильно отметить важную на текущий момент зону и не торопиться, а ждать ретеста, после чего вступать в игру.

Ошибочное ожидание ретеста

По статистике собранной трейдерами, ретест, случается в 80% случаев. Но, если бы все было так просто, безусловно, миллионеров в мире было бы в разы больше. Чего тут выдумывать, увидел значимую зону, дождался пробоя, а на ретесте заходи и получай свою прибыль.

За всей этой простотой, кроется опасность. Вот несколько пунктов, на которых хочу акцентировать ваше внимание.

Заключение

Вы прочитали статью из которой должны были узнать о всей прелести открытия сделки после ретеста пробитого уровня. Подытожив все выше сказанное, можно придти к следующему умозаключению:

Помните стратегию, в которой я показывал, как работать с пробоями (если не читали, то она находится тут), перечитайте ее еще раз, в ней есть очень много интересных моментов, к примеру как рассчитать профит по сделке, после отработки ретеста, или как выяснить будет ли пробой ложным или нет.

Буду заканчивать. Надеюсь тема «Ретест ценовой области» для вас была интересной и поучительной, но, абсолютно точно, у вас должны остаться вопросы, которые мы обсудим в комментариях.